家賃収入にかかる税金はいくら?所得によって変わる税率と支払い方法

これから不動産投資を始めようとしている人の心配事の1つと言えば、「どれくらいの税金をどうやって支払うのか」だと思います。特に「税金は勝手に会社が払っておいてくれるもの」という認識を持っている会社員にとっては、未知数な部分が大きいでしょう。そこで、ここでは不動産投資での収入に対する税金の種類や金額、そして確定申告についてお伝えしていきます。

課税対象になる不動産所得は「不動産総収入ー必要経費」

個人の収入、つまり所得に対して課せられる税金が「所得税」です。課税内容については「所得税法」で規定されています。所得税法では、給与、預貯金の利子、土地・建物などの不動産の売却利益、または不動産の家賃収入などさまざまな種類の所得を、性質に応じて以下に示した10の区分のいずれかに分類しており、所得税はこの区分にもとづき計算します。

1.利子所得:公社債や預貯金などの利子所得

2.配当所得:株式の配当や出資に対する配当などの所得

3.不動産所得:家賃、権利金などの不動産を貸し付けたことによる所得

4.事業所得:農業や漁業などの事業によって得られた所得

5.給与所得:勤務先から支給された給料、賞与などの所得

6.退職所得:会社などを退職することで得られた所得

7.山林所得:山林を売却して得られた所得

8.譲渡所得:不動産、機械、その他設備などの資産を売却して得られた所得

9.一時所得:一時的(臨時的)に得られた所得

10.雑所得:上記の1-9に分類できない所得(公的年金や副業で得た所得など)

家賃収入は、通常は上記の中の「不動産所得」に分類されます。ここでいう不動産所得とは、土地や建物などの貸付けによる所得のことで、賃料などを含めた不動産総収入から不動産経営に関わる必要経費を引いたものです。この金額が、所得税の計算対象になります。船舶・航空機、地上権の貸し付けによる賃貸料や権利金なども不動産所得となります。また、不動産所得は貸付けの規模により、個人か法人かが判断されます。規模の違いで所得の計算方法は異なるので、注意が必要です。

課税される収入の範囲は?

では、家賃収入について細かくみていきましょう。

1.家賃収入に含まれるもの

まず家や部屋を貸していればその賃料が収入となります。その他に収入になるものは、以下の通りです。

・礼金

・更新料

・管理費

・駐車場

・携帯電話などのアンテナ基地設置料金

・自販機の設置による収入

また、家賃が滞納で未収だとしても、それもあるべき収入として計算をしなければいけません。ただし、その滞納家賃が入金されたときは、賃貸料として計上しなくても大丈夫です。回収が不能になった場合は損失として計上できます。敷金や保証金として受け取った金額は入居者に債務不履行がない場合は全額返還されますが、債務不履行や敷金償却の契約により返還を要しないことが確定した日に、その金額を収入に計上する必要があります。

2. 不動産収入を得るうえで経費になるもの

家賃収入から経費を差し引いたものが不動産所得と説明しましたが、家賃収入から指し引ける経費にはどんなものがあるでしょうか。詳しくはこちらの記事で紹介をしているので、そちらを参照していただきたいと思います。

主な経費としては以下のようなものがあります。

・修繕費

・管理委託費

・ローン金利

・減価償却費

・広告費

・不動産取得税や固定資産税

不動産投資をするうえで、物件の修繕や、管理の委託、また不動産会社に依頼して、入居者付けをお願いします。こういった物件の運用に関するお金は必要経費になりますし、税金や融資を受けたローンの金利支払い分、また減価償却費も大きな額の経費になるでしょう。家賃やその他もろもろの、不動産が生み出した収益から経費を引いたものが、不動産所得として課税対象になります。

不動産所得に課せられる税金の種類と税額

不動産所得に対する税金の種類は、所得税と住民税が該当します。固定資産税は、不動産を所有しているだけで発生する税金なので、収益の有無にかかわらず発生します。しかし所得税と住民税は、その個人の所得額に応じて発生する税金です。サラリーマンの場合は、会社での給与所得と不動産所得を合算をして、その合計額に応じて所得税と住民税が課せられることになっています。

1.所得税の税率

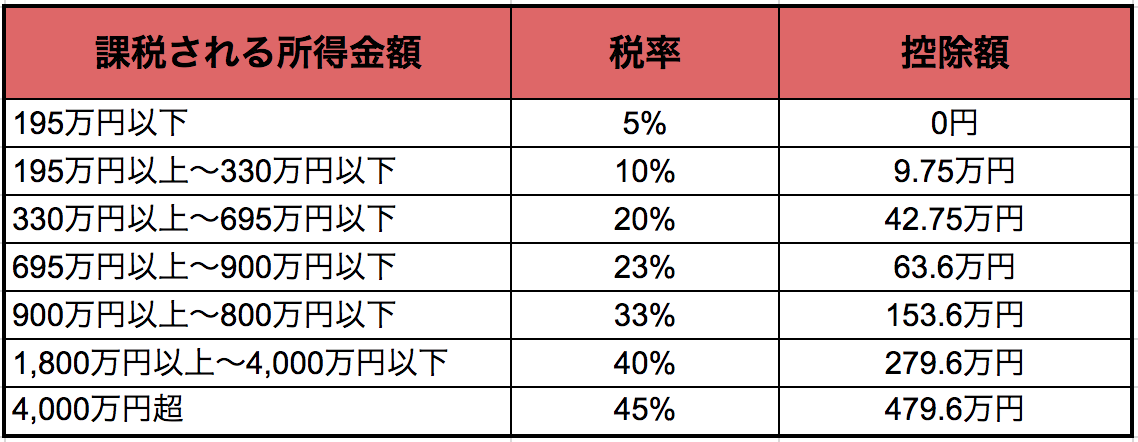

所得税の税率は、所得が多い人ほど税の負担が重くなる累進税率が用いられています。具体的には下表の左の数字を参照にしてください。課税所得金額が増えるごとに、税率が最低の5%から最高45%までの7段階で高くなっていきます。

所得税を計算するとき、注意が必要なのは「課税所得金額×税率」ではないことです。例えば、課税所得金額が「330万円以上〜695万円以下」の場合、下表での税率は20%ですが、課税所得金額を500万円とした場合、所得税額は「500万円×20%=100万円」ではありません。税率は、それぞれの税率をこえた金額に対して適用されます。

例えば500万円の場合、195万円までに対しては税率5%、195万円から330万円までに対しては税率10%、330万円から500万円までに対しては20%が課税されます。これを式にすると次のようになります。

195万円×5%+(330万円-195万円)×10%+(500万円-330万円)×20%

=9.75万円+13.5万円+34万円

=57.25万円

よって、57.25万円が所得税額となります。

ただし、このように計算が非常にややこしくなるので、シンプルに税額を出せるよう国税庁で控除額を設定して税率の差分を提示しています。控除額は、上の表の課税所得金額欄の金額を使います。この控除額を使うと、「課税所得金額×税率-控除額」で簡単に所得税額を計算できます。500万円の場合、次の式で計算できます。

500万円×20%-42.75万円

=100万円-42.75万円

=57.25万円

このように、シンプルな計算式で税額を割り出すことが可能です。

2.住民税の税率

住民税の税率は、基本的に所得金額の10%です。4200万円の所得があれば、420万円を住民税として納付しなければいけません。

3.所得税の計算で控除されるもの

一般的に収入から控除されるものには以下のようなものがあります。

・基礎控除……38万円

・給与所得控除(サラリーマンの場合。不動産所得にはありません)

・社会保険料控除

・配偶者控除……38万円

・扶養控除……38~63万円

・青色申告控除……10万円(簡易簿記)/65万円(複式簿記)

・医療費控除……医療費―保険などのお金―10万円

・生命保険料控除や地震保険料控除、介護医療保険料や個人年金保険料

(これらの控除も、加入していたり、病院に通っていたりすれば利用できます)

また、青色申告をすれば10万円、事業規模とみなされる5棟10室の物件を運営していれば65万円の控除を受けられます。

4.税額のシミュレーション

ではサラリーマンが家賃収入を100万円得たとして、どの程度の税金になるかを下記の条件下でシミュレーションしてみましょう。

・給与所得は500万円

・妻は専業主婦

・青色申告を行い、地震保険と生命保険は上限まで加入

・社会保険料控除分は30万円

500万

- 154万(給与所得控除)

- 38万(配偶者控除)

- 38万(基礎控除)

- 30万(社会保険料控除)

- 10万(青色申告特別控除 ※簡易簿記)

- 8万(生命保険料控除)

- 5万(地震保険料控除)

=217万円

217万+100万=317万円

317万-9万7500=約307万円

所得税率は10%、住民税率も10%なので年間約614,000円の税金です。ただし不動産の経費があればそれを不動産収入から引くことができます。新築や購入した初年度は、各種の税金や減価償却で不動産所得がマイナスになることもあります。

土地の取得費は含まず、2,000万円の木造新築アパートを建てていれば、減価償却費は2,000万円×0.046=92万円を経費にできます。この場合年間の家賃収入が100万円-92万円=8万円となるので、確定申告の必要がなくなります。

家賃収入が事業所得になるケースとそのメリット

個人事業主として、家賃収入による賃貸経営を行う場合をみていきましょう。一定の基準を満たす場合に限り、家賃収入を不動産所得ではなく事業所得として確定申告をすることができます。その一定の基準とは、家賃収入が「独立した部屋の数がおよそ10室以上」または「独立した家屋がおよそ5棟以上」から得られる場合です。

事業所得を個人事業主として青色申告すると、税制上のメリットが得られる場合があります。必要経費として認められる経費の種類や金額、および所得金額から控除できる経費の種類・金額が増加するなど、大幅な節税が可能になります。

主なメリットは以下の6つです。

1.青色申告特別控除(10万円または65万円)が利用できる

2.親族が事業に従事している場合、その給与を経費にできる

3.損失(赤字)が出た場合、その金額を最長3年間繰り越せる

4.貸倒引当金を計上できる

5.30万円未満の資産をその年の経費に一括計上できる(限度額あり)

6.自宅をオフィスとして使用すると電気代や部屋代の一部を経費にできる

個人事業主に課税される個人事業税と消費税に注意

個人事業主として家賃収入による事業を行うとき、家賃収入などから必要経費を引いた金額、つまり課税金額が290万円を越えると、事業所のある都道府県に対して越えた金額の分の個人事業税を納付しなければなりません。税率は家賃収入の場合、5%です。

また、家賃収入から必要経費を引いた課税金額が1,000万円を超えると、消費税納税業者となるため、消費税を納税する義務が生じます。家賃や礼金などが住居目的による収入であれば消費税は非課税ですが、事務所や店舗など事業目的で賃貸して得る家賃収入などには消費税が課税されるため、預かった消費税を納税しなければなりません。

不動産所得を申告するには

税金を納付し、また収めすぎてしまった税金の還付を受けるには確定申告をする必要があります。不動産所得に伴う確定申告は、大きく分けてシンプルな白色申告と、複雑な代わりに控除が受けられる青色申告があります。それぞれの手順を以下に記します。

1.白色申告の場合

白色申告は複式簿記の必要がなく、税務署に行けば白色申告の確定申告に必要な「確定申告書B」・「不動産収支内訳書」がもらえ、国税庁のホームページからもダウンロードできます。その他に必要書類として、「控除関係の書類」を用意する必要があります。全体的に手続きはシンプルなので、初心者でもあまり戸惑うことはありませんし、税務署でわからないことを聞きながら確定申告書Bを作成できます。

2.青色申告の場合

青色申告は、白色申告と違って複式簿記を行わなければいけません。簿記の知識がない人が挑戦するには敷居の高さを感じるかもしれないでしょう。ただし10万円の控除が受けられますし、不動産所得が事業規模になってくれば、65万円の控除や家族へ給与を与えてそれを経費にする、赤字損失の3年間の繰越など支出をコントロールして節税をすることが可能になるなど、そのメリットは大きいです。

手順としては、まず青色申告承認申請書を提出する必要があります。青色申告が必要である事業者である、という届け出が前もって必要です。そして複式簿記であるので、不動産に関する支出のみをまとめた仕分け書も必要です。確定申告前に一気につけるのは非常に大変なので、常に支出を記入しておきましょう。

提出する書類は、白色と同じように「確定申告書B」に「不動産収支内訳書」、さらに「所得税青色申告決算書(不動産所得用)」が必要です。提出の必要がある控除に関する書類はもちろん、提出の必要はないですが、保管の義務がある経費に関する領収書や納税証明書も用意しておきましょう。

まとめ

まずはワンルームマンションなど、小規模な不動産投資をしてみたい、と考える人にとっては確定申告はややこしく、面倒に思われるかもしれません。しかし会社員の場合は、家賃収入が税金や減価償却で赤字になる場合、確定申告をすれば給与所得の税金を減らすことができるというメリットもあります。

その逆に、知らないと損をすることもありますので、本を読んで知識を得たり、不動産投資のセミナーに参加したりして情報収集をしましょう。収入を得る意味での投資はもちろん、自分の知識や興味を広げる、自分への投資という意味でも、不動産投資を始めてみてはいかがでしょうか。

〜〜〜オススメの関連記事〜〜〜