【不動産投資の利回り】表面利回り(gross グロス)と実質利回り(net ネット)の計算方法

「利回り」とは投資した金額に対して、どのくらい利益が出るのか、もしくは出た割合(%)のことを言います。利回り計算の方法は不動産投資をする上でまず初めに覚えておくべき計算方法となります。

1.不動産投資における2つの利回りとは

不動産投資における「利回り」には2つの計算方法があります。基本的には「(年間家賃収入÷物件価格)×100」で算出されます。この計算方法を「表面利回り(gross グロス)」と呼びます。また、各種管理費や税金等を考慮して計算するのが「実質利回り(net ネット)」になります。表面利回りは良かったが、実際には管理費が多く発生して実質利回りが想定よりか悪かった。などということもあるので、2つの計算方法はよく理解した上で不動産投資をするようにしましょう。

2.表面利回り(gross グロス)の計算方法について

物件情報によく記載されている利回りに多く使われています。年間家賃収入を単純に物件の購入費用で割った数値になります。

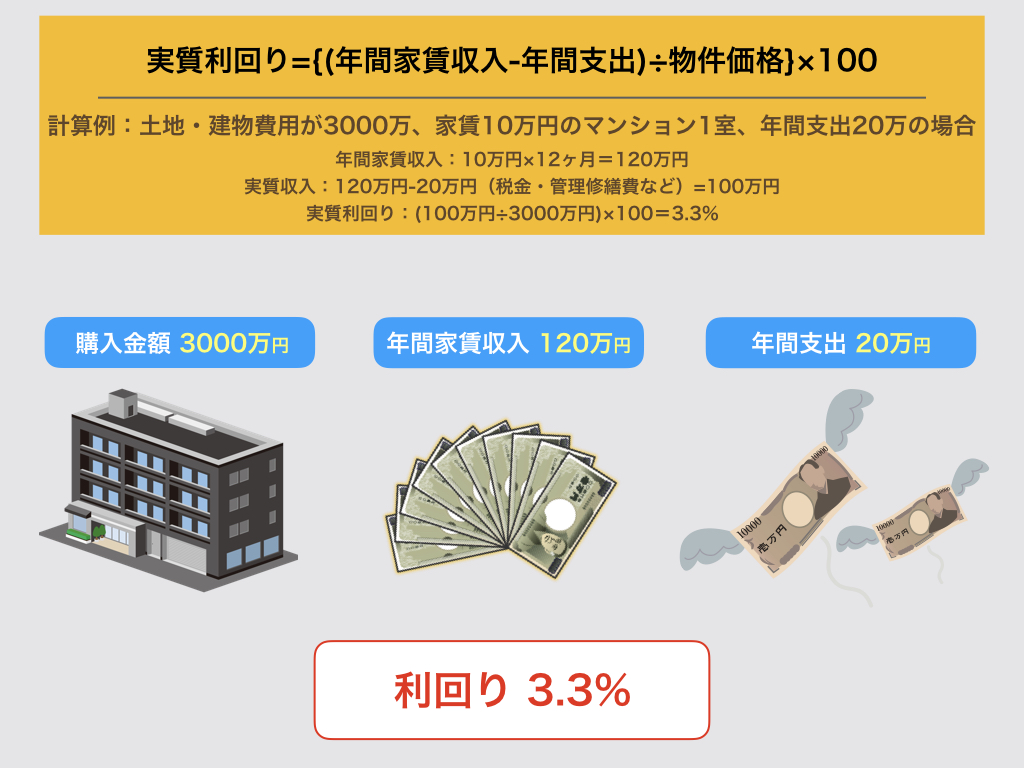

3.実質利回り(net ネット)の計算方法について

実質利回りは、年間家賃収入から固定資産税、火災保険料、各種管理修繕費、その他手数料などを引いた額をベースに計算します。実質利回りの方がより正確な収益力を判断するための指標となります。

4.利回りのシミュレーション

では実際の不動産物件を元に利回りをシミュレーションをしてみましょう。物件価格の異なる2件で比較しています。物件1は価格は高いですが家賃もそれなりに取れるエリアの物件です。物件2は価格は安いですが家賃は物件1より低いエリアの想定になります。 ■購入条件・賃貸条件

| 物件1 | 物件2 | |

|---|---|---|

| 物件価格 | 2,600万円 | 1,500万円 |

| 管理費 | 6,800円/月 | 6,800円/月 |

| 修繕積立金 | 1,000円/月 | 1,000円/月 |

| 集金代行手数料 | 2,965円/月 | 1,620円/月 |

| 固定資産税 | 60,000円/年 | 50,000円/年 |

| 家賃金額 | 91,500円/月 | 50,000円/月 |

※集金代行手数料は家賃の3%+消費税。固定資産税は仮置きです。実際の物件によって支出内容は異なります。 ■年間の収支 月々の家賃と支出合計から年間の収支を算出します。

| 物件1 | 物件2 | |

|---|---|---|

| 家賃収入 | 1,098,000円 | 600,000円 |

| 支出 | 189,180円 | 163,040円 |

| 収入 | 908,820円 | 436,960円 |

■表面利回りと実質利回り ここまでで整理した物件価格と年間家賃収入および実質収入で計算します。

| 物件1 | 物件2 | |

|---|---|---|

| 表面利回り (gross グロス)(年間家賃収入÷物件価格)×100 | 4.22% | 4.00% |

| 実質利回り(net ネット) {(年間家賃収入-年間支出)÷物件価格}×100 | 3.42% | 2.91% |

5.利回りだけで投資物件を判断するのは間違い!

物件価格が安くて家賃が高い方がもちろん利回りは良いです。ただ、家賃を高く設定するためにはそれなりのエリア、設備である必要があります。それなりのエリアということはそれなりの物件価格になります。そのため、利回りが相場より高いところは、設定している家賃で入居者が継続して入るかどうかを詳しく調査した方がいいです。また、表面利回りは妥当で物件購入金額を安く抑えらえる(シミュレーションの物件2)ような場合も要注意です。管理費や修繕費などは物件の購入金額には比例しないことが多いので、実質利回りで見ると実はそこまで良くないということもあります。

6.不動産投資はプロに相談

マンション経営大学では、様々なマンション経営のノウハウを持ったうえで、提案から管理、入居者付けまでワンストップでおこないます。より詳しいノウハウにご興味がある方は、プロから直接話を聞けるセミナーを無料で開催しています。お気軽にお申込みください。

6.「不動産投資の利回り」に関する関連記事

●【不動産投資の利回り】平均的な相場の目安は何%が理想なのか

●【不動産投資の利回り】地方は都内より利回りが高いのになぜリスクが大きいのか

よく読まれている記事:「不動産投資の失敗事例」